Cuando sale la noticia del cierre de alguna entidad financiera te has preguntado, ¿y como estará mi institución financiera?

Como cliente de entidades financieras, es importante informarte sobre la calificación de riesgo de la institución antes de contratar cualquier producto o servicio. A continuación te ayudamos con una guia para entender cómo intepretar y dónde averiguar esta importante información:

¿Qué es la calificación de riesgos?

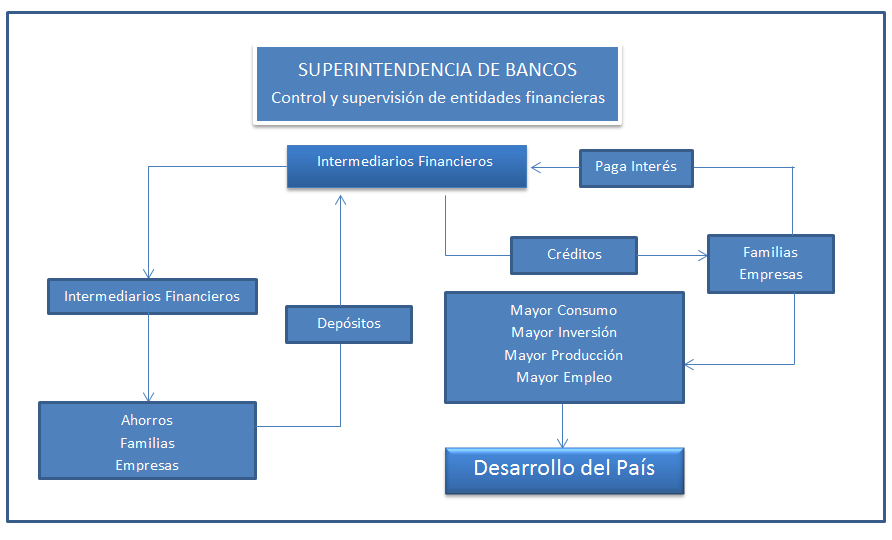

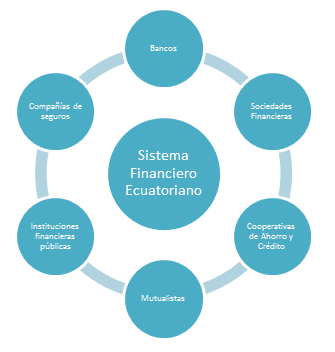

Es un examen especial mediante el cual una Empresa Calificadora de Riesgo, debidamente calificada por la Superintendencia de Bancos del Ecuador, emite su opinión sobre la capacidad que tiene una Institución Financiera para administrar tu dinero de forma adecuada así como medir la liquidez y solvencia con que cuenta para atenderte.

¿Quién califica el riesgo de mi institución financiera?

Una Empresa Calificadora de Riesgo es una empresa especializada en auditoría operativa y organizacional a Instituciones Financieras, y que para poder realizar este tipo de actividades deben de contar con una autorización y registro especial ante la Superintendencia de Bancos del Ecuador.

¿Para qué sirve la calificación de riesgos?

La calificación de riesgos es un indicador importante para que conozcas cuál es la situación de las Instituciones Financieras que operan en el país, de manera que puedas identificar el nivel de cuidado y atención especial con el que están manejando el dinero de los depositantes.

¿Cada cuánto tiempo se califica el riesgo de las instituciones financieras?

Las instituciones financieras deben realizar este examen cada año.

¿Cuáles son las escalas de clasificación y que significan?

Generalmente las instituciones financieras tienen afiches sobre su nivel de calificación en sus agencias.

AAA.- La situación de la institución financiera es muy fuerte y tiene una sobresaliente trayectoria de rentabilidad, goza de excelente reputación en el medio. Si existe debilidad o vulnerabilidad en algún aspecto de las actividades de la institución, ésta se mitiga enteramente con las fortalezas de la organización;

AA.- La institución es muy sólida financieramente, tiene buenos antecedentes de desempeño y no parece tener aspectos débiles que se destaquen. Su perfil general de riesgo, aunque bajo, no es tan favorable como el de las instituciones que se encuentran en la categoría AAA

A.- La institución es fuerte, tiene un sólido récord financiero muy buena aceptación en el medio. Es posible que existan algunos aspectos débiles, pero es poco probable que existan problemas que afecten su sólida posición.

BBB.- Se considera que claramente esta institución tiene buen crédito. Aunque son evidentes algunos obstáculos menores, éstos no son serios y/o son perfectamente manejables a corto plazo;

BB.- La institución goza de un buen crédito en el mercado, sin deficiencias serias, aunque las cifras financieras revelan por lo menos un área fundamental de preocupación que le impide obtener una calificación mayor. Es posible que la entidad haya experimentado un período de dificultades recientemente, pero no se espera que esas presiones perduren a largo plazo.

B.- Aunque esta escala todavía se considera como crédito aceptable, la institución tiene algunas deficiencias significativas.

C.- Las cifras financieras de la institución sugieren obvias deficiencias, muy probablemente relacionadas con la calidad de los activos y/o de una mala estructuración del balance. Hacia el futuro existe un considerable nivel de incertidumbre. Es dudosa su capacidad para soportar problemas inesperados adicionales;

D.- La institución tiene considerables deficiencias que probablemente incluyen dificultades de fondeo o de liquidez. Existe un alto nivel de incertidumbre sobre si esta institución podrá afrontar problemas adicionales;

E.- la institución afronta problemas muy serios y por lo tanto existe duda sobre si podrá continuar siendo viable sin alguna forma de ayuda externa, o de otra naturaleza.

A las categorías descritas se pueden asignar los signos (+) o (-) los cuales sirven para indicar la posición de tu Institución Financiera dentro de las categorías mencionadas anteriormente. Si es positivo es señal de mejora y si es negativo es señal de desmejora, en ambos casos con respecto a su calificación anual anterior.

¿Dónde puedo encontrar la calificación de riesgo de mi institución financiera?

La información de la calificación de riesgo la puedes encontrar en la página web de tu Institución Financiera o en un afiche en las agencias de la entidad.

También puedes averiguar la calificación de todas las Instituciones Financieras autorizadas en el Ecuador en la página web de la Superintendencia de Bancos.

Haz clic aquí para consultar y comparar la calificación de tu Institución con otras.

Escrito por: Juan Lopez

FUENTE

http://www.sbs.gob.ec/practg/sbs_index?vp_art_id=3180&vp_tip=2#7

http://www.sbs.gob.ec/practg/sbs_index?vp_art_id=3182&vp_tip=1